- 文章正文

- 我要评论(0)

原油宝之后,又来了一个投资惨案……

来源: 和讯名家 2020-05-08 14:19最近,打新一族应该注意到了:没有新债可打了,这是怎么回事?

大家好,我是债财喵。

第一次和大家见面~顺便也正式宣布一下,我已经把船长助手的可转债业务抢过来咯!

哈哈开玩笑,主要还是船长的股票训练营实在太忙了,船长助手得集中精力辅佐船长,所以就由我来接手船长助手的可转债组合,并和大家分享可转债的知识、信息以及操作啦!

初来乍到,还请大家多多支持呀!希望在接下来的日子里,能和大家多多交流、共同学习、共同赚钱!

最近,打新一族应该注意到了:没有新债可打了,这是怎么回事?

主要原因在于:4月底是年报披露期,年报之后上市公司需要补充资料,所以发行量就少了。加上前段时间因为疫情原因,发审委没开会,也有一定的影响。

所以大家不用担心“可转债是不是要熄火了”之类的问题。稍安勿躁,调整好心态,静等新债发行重启就好了。

今天要重点给大家讲的,其实是另一件事:有个可转债炸雷了!

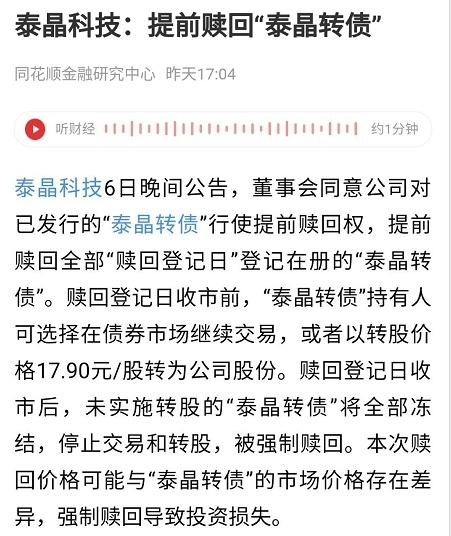

前天盘后,泰晶科技发布了一则公告,说要提前赎回该公司已发行的“泰晶转债”。

玩可转债的都知道,这可是个大大大雷暴啊!

这不,昨天一开盘,泰晶转债就直接暴跌30%引发停牌。到了14:57,又来了个“黑色三分钟”。

截至收盘时,跌幅达到47.68%。从前天收盘时的364.94元,砍到了昨天的190.92元。

有些菜友可能还理不清这里面的逻辑,我给大家详细解释下:

首先:什么是提前赎回?为什么可以提前赎回?

是这样的,多数可转债都有一个“强制赎回条款”,主流的设置一般是:

如果公司股价在连续30个交易日中至少有15个交易日的收盘价格不低于当期转股价格的130%(含130%),公司有权按照本次可转债面值加当期应计利息的价格赎回全部或部分未转股的本次可转债。

泰晶转债的强赎条款就是这么设置的。

当然,这里多说一句:也有部分公司设置的条件是120%、125%、135%,或是30个交易日中的10个或20个等等。

泰晶转债之所以能提前赎回,就是因为它触发了强制赎回条款。

它的转股价是17.9元,强赎触发价就是17.9*130%=23.27元。

我们看泰晶科技的日K图,会发现它从1月初开始,收盘价就连续高于这个触发价。

所以它其实早在2月初就触发了这个条款。

那么就是第二个问题了:为什么之前触发了却不执行呢?

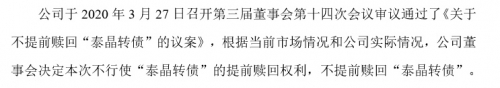

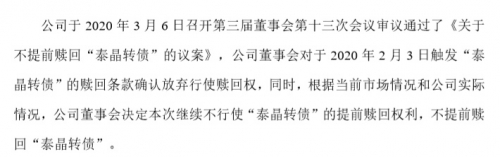

虽然早就触发了强赎条款,但公司分别在3月7日和3月28日发布了公告,表明不提前赎回。

所以要提醒大家注意条款里的一个用词“有权”。意思就是它可以做,也可以不做,可以今天做,也可以明天做。

也就是说,“泰晶转债之前不强赎,现在要强赎”这件事是完全合理合规的。

接着就是第三个问题:为啥这次提前赎回反倒成了坑呢?

可能很多菜友会听说,因为可转债有强赎条款,所以打新债多数都能达到30%以上的收益。

但是朋友们,打新债是多少钱买入啊?100元。而到了强赎阶段,一般也就是止盈的时候了。

我们再看泰晶转债的价格,6日的收盘价是364.94元!

什么概念?溢价率高达170.8%,也就是比转股价值134.75元要高出170.8%!严重偏离合理价格了!

而且一般来说,如果公司决定强赎的话,转债的价格就会逐渐回落到合理区间。

但是因为之前公司不强赎,就被很多游资盯上了,觉得可以大加炒作一番。所以从3月中下旬开始,泰晶转债就开始突突突地往上涨,最高的一天涨了65.28%!

但是参与炒作乃至现在被套的人忽略了一个问题:之前不强赎,不代表永远不强赎。这不,这下公司决定强赎了,那么这么高的价格显然是要暴跌下来的。

既然这已成事实,就有第四个问题了:投资者怎么办?

有三个选择:

一是能卖得了就赶紧卖掉,7号开盘跌停,但跌停前的集合竞价阶段还是成交了514万元。

这说明有些投资者脱手了,及时止损了,比前一天收盘时的账面亏损了30%,这部分投资者还是比较聪明的。

但是有卖就有买这个剧情,我就看不明白了,现在还进场接手的人,是不是脑子瓦特了?

第二个选择:转股,按照6日收盘时的转债价格364.94元和转股价值134.75元去计算,这里面有大概63%的亏损。

选择转股的朋友,也只能祈祷后期正股有好的表现了,或者转股后马上卖掉直接认栽。

第三个选择:等着赎回,赎回价格是100元债价+0.4%的利息,比6日的收盘价亏损约72%。

总而言之,反正都是亏,自己选个最好受的方式来吧!

先是中行原油宝事件,现在又来个可转债暴雷,资本市场可真是比电影还刺激!

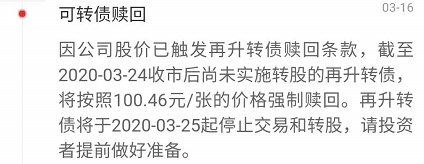

但实际上,此前再升转债就有过类似的剧情。

再升转债之前也是出现了短期的大幅上涨,而在3月9日晚间公司发布了强赎的公告之后,它就迎来了晴天霹雳,一步步跳水自然是躲不过的。

但即便有了再升转债的前车之鉴,还是挡不住有些人参与炒作赚侥幸钱的心理。

其实船长之前也提醒过大家很多次,这里债财喵再给大家强调一下:

高价格(超过150元)、高溢价率(超过50%)的双高转债,能不碰就不碰!

特别是那些已经触发或者快要触发强赎条款的转债,随时都可能迎来强赎这个炸弹。

这里再多说一点,强赎条款除了我们上面说的那种情况,还有一种情况容易被忽略:

通常可转债未转股余额不足人民币3000万元时,公司也有权提前赎回,这点大家要注意。

而即便没有触发强赎条款,高价格高溢价率的转债也没有长期持续的可能性。到最后,价格还是会回落到合理区间的,而你很难知道它什么时候会回落。

最后给大家说几点投资建议:

首先,希望大家从泰晶转债和之前的再升转债上吸取教训,不要参与到高风险的炒作中去。

即便我们说可转债的风险相对较小,但这也是要建立在理性投资的基础上。

我们投资可转债,一方面是要在相对安全的价格买入;

另一方面也要坚持价值投资,要看转债背后对应的公司和正股怎么样,这点是很重要的。

第二,这次被套的投资者,除了抱有侥幸心理之外,还有一个重要的原因,是因为他们没有考虑到公司有可能随时实行提前赎回的权力。

所以这也给我们敲了另一个警钟:投资也要综合各方面去考虑,要站在各方的角度上去想问题,而不能只看到上涨的可能性,忽视了其他一切的可能性。

第三,除了知道但是没想到之外,我估计这次泰晶事件肯定也有部分人并不懂转债背后的逻辑,而只是盲目地追高。

所以这里也再提醒下各位,如果你对可转债没有系统的了解,打打新就好了。如果你想更深入一步,那就一定要有系统的认知作为前提。

要不然,这次遇到的是强赎的炸弹,下一次就不知道是什么了。

好了,今天就和大家聊到这里。最后再强调一下:从今天开始,我债财喵会给大家带来更多可转债分析和投机机会,记得关注哦!

[责任编辑:CX真]

- 民生银行举行“萤火计划”生物医药产业投资峰会 (2020-04-30)

- 多举措调动民间投资积极性 专家建议减税降费政策加码 (2020-02-14)

- 外管局出台12条新举措 惠及99%非投资性外商投资企业 (2019-10-28)

- 优化营商环境有望带来新一轮投资热潮 (2019-10-10)

- 险资权益投资上限提至40%?保险机构:有必要有可能 (2019-05-22)

- “聪明资金”借道ETF抄底A股 机构看好长期投资机会 (2019-05-22)

- 应对经济风险需持续“稳投资” (2019-05-21)

- 消费稳投资增:我国经济潜力大动力足 (2019-05-17)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网